Módulo 4: Tokens fraudulentos y pirámides: señales de un proyecto estafa

Introducción: por qué los proyectos scam prosperan en la industria cripto

Cada día aparecen más de 100 nuevos tokens en el mundo de las criptomonedas. Y cada día decenas de proyectos resultan ser estafas, llevándose millones de dólares de los inversores. ¿Por qué ocurre esto en una industria que debería ser transparente gracias al blockchain?

La paradoja de las criptomonedas: la tecnología fue creada para la descentralización y la transparencia, pero precisamente estas características la hacen atractiva para los estafadores. Anonimato, irreversibilidad de las transacciones y falta de regulación — el entorno perfecto para delitos financieros.

Según datos de Chainalysis, en 2023 los inversores perdieron más de 5.6 mil millones de dólares en diversas estafas cripto, de los cuales el 73% corresponde a tokens y proyectos fraudulentos. Esto sin contar las innumerables estafas menores de 10-100 mil dólares.

Principio clave de la inversión en cripto: El 90% de los nuevos tokens morirán o resultarán ser scam. Tu tarea es aprender a estar en el 10% restante. Esta es una habilidad que vale miles de dólares ahorrados.

Tipos de crypto scams: enciclopedia de esquemas fraudulentos

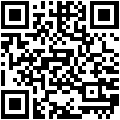

Tipo 1: Rug Pull (tirón de alfombra)

El tipo de estafa más común y doloroso en DeFi. Los desarrolladores crean un proyecto, atraen liquidez y luego desaparecen con todo el dinero.

Cómo funciona un Rug Pull clásico:

- Creación del token — lanzan un smart contract en Ethereum/BSC/otro blockchain

- Adición de liquidez — depositan en un pool DEX (por ejemplo, Uniswap) tokens + ETH

- Marketing — publicidad agresiva en Twitter, Telegram, YouTube

- Atracción de inversores — la gente compra el token, el precio sube

- Extracción de liquidez — los desarrolladores retiran toda la liquidez del pool

- Colapso del precio — el token cae a cero, imposible vender

- Desaparición — el equipo elimina el sitio web, redes sociales, Telegram

Tipos de Rug Pull:

Hard Rug Pull (duro)

- Funciones backdoor integradas en el smart contract

- El desarrollador puede congelar el trading

- Puede tomar tokens de las wallets de los holders

- Puede mintear cantidad ilimitada de tokens

- Técnicamente es robo, pero en la mayoría de jurisdicciones no se persigue

Soft Rug Pull (suave)

- Los desarrolladores venden sus tokens gradualmente

- El precio cae debido a las ventas masivas

- Técnicamente no es robo

- El equipo puede afirmar que "el proyecto no despegó"

- Más difícil probar la mala intención

Liquidity Rug Pull

- La variante más frecuente

- El desarrollador controla los LP-tokens de liquidez

- En un momento retira toda la liquidez del DEX

- El trading se detiene, el precio cae a cero

Caso real — Squid Game Token (2021):

El token basado en la popular serie "El Juego del Calamar" subió un 45,000% en una semana, alcanzando una capitalización de $3 mil millones. Los inversores no podían vender los tokens debido al mecanismo "anti-dump". Luego los desarrolladores retiraron toda la liquidez en 5 minutos, el precio cayó de $2,856 a $0.0007. Se robaron aproximadamente $3.38 millones.

Tipo 2: Honeypot (trampa de miel)

Un token que puedes comprar pero es imposible vender. Los inversores caen en la trampa del smart contract.

Mecanismos técnicos del Honeypot:

- Función oculta de bloqueo de ventas — el código solo permite comprar, las ventas devuelven error

- Mecanismo de whitelist — solo pueden vender las direcciones de la lista blanca (creadores)

- Altas comisiones de venta — al intentar vender se cobra el 99% de comisión

- Función pause — el creador puede pausar el trading

- Blacklist — tu dirección puede ser añadida a la lista negra después de comprar

- Lógica condicional — las ventas solo están permitidas bajo ciertas condiciones

Cómo se ve para la víctima:

- Ves un token con crecimiento de +500% en un día

- Compras tokens sin problemas

- Intentas vender — la transacción falla

- Pruebas de nuevo con más gas — otra vez error

- Verificas el contrato en Etherscan — encuentras la función oculta

- Te das cuenta de que caíste en un honeypot

Verificación de Honeypot:

- honeypot.is — escáner gratuito de contratos

- rugcheck.xyz — para tokens de Solana

- tokensniffer.com — análisis automático de seguridad

- Verifica el código del contrato manualmente en Etherscan (si sabes leer Solidity)

Tipo 3: Pump and Dump (inflar y tirar)

Manipulación organizada del precio de un token para enriquecer a los organizadores a costa de inversores ingenuos.

Fases del Pump and Dump:

Fase 1: Acumulación

- Un grupo de insiders compra silenciosamente un token barato

- Generalmente un token poco conocido con baja capitalización

- Acumulan 30-60% del supply

- El precio permanece estable o sube ligeramente

Fase 2: Pump (inflado)

- Lanzamiento de campaña publicitaria coordinada

- Publicación en grupos de Telegram de "señales"

- La compra masiva crea crecimiento artificial

- FOMO en inversores minoristas

- El precio sube 500-2000%

Fase 3: Dump (descarga)

- Los insiders comienzan a vender masivamente

- El precio cae bruscamente

- Los compradores tardíos intentan vender — pánico

- El precio vuelve al inicial o más bajo

- Los organizadores ganan, el resto pierde

Dónde ocurre el Pump and Dump:

- Grupos pump de Telegram — "VIP signals", "100x gems"

- Servidores de Discord — coordinación a través de canales de voz

- Altcoins de baja capitalización — más fácil manipular el precio

- Nuevos listings — en exchanges poco conocidos

Señales de Pump and Dump:

- Aumento repentino y brusco del volumen de trading (300%+ por hora)

- Mensajes agresivos en redes sociales "¡compra ahora o te lo pierdes!"

- Grupos en Telegram con nombres tipo "Moonshot Gems", "1000x Calls"

- Promesas de fechas concretas "pump a las 15:00 UTC"

- Sin razones fundamentales para el crecimiento

Importante entender: En el Pump and Dump solo ganan los organizadores. Incluso si compraste "a tiempo", vender a precio alto es difícil — no hay liquidez, el slippage es enorme. Para cuando ves la señal en el grupo, los organizadores ya están vendiendo.

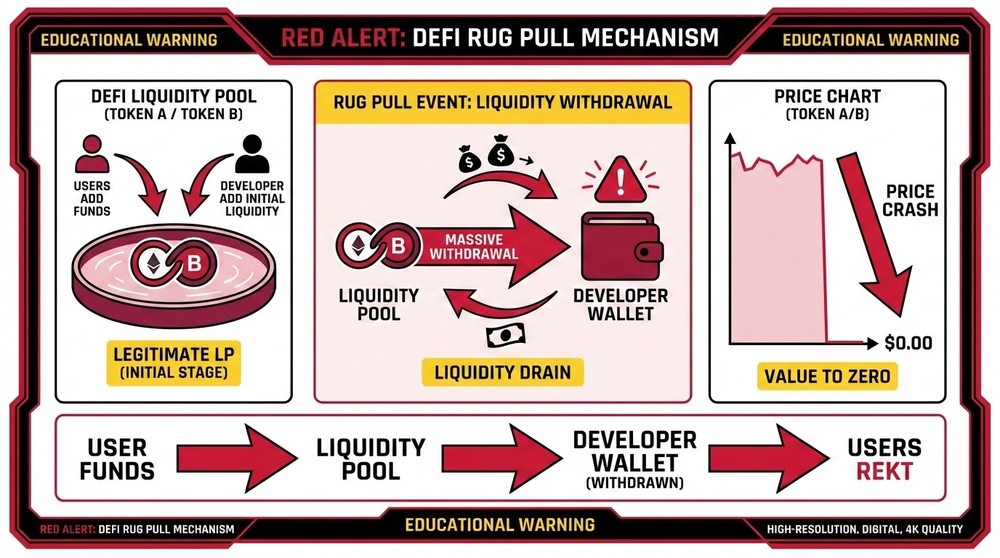

Tipo 4: Esquema Ponzi (Pirámide)

La clásica pirámide financiera disfrazada de proyecto cripto. Los pagos a los inversores antiguos provienen de los depósitos de los nuevos.

Cómo funciona una pirámide cripto:

- Promesa de rentabilidad irreal — "20% mensual garantizado"

- Leyenda compleja — "bot de trading con IA", "arbitraje entre exchanges", "protocolo de staking"

- Primeros pagos — los inversores tempranos realmente reciben ganancias

- Sistema de referidos — bonos por atraer nuevas personas

- Crecimiento de la pirámide — el dinero de los nuevos se paga a los participantes antiguos

- Colapso — cuando los nuevos depósitos no son suficientes, el sistema se derrumba

Señales de un esquema Ponzi:

- Rentabilidad garantizada — 10-50% mensual "sin riesgos"

- Difícil explicar la fuente de ingresos — respuestas vagas a la pregunta "¿cómo ganan dinero?"

- Programa de referidos agresivo — pagan más por atraer que por invertir

- Requisito de atraer amigos — presión para invitar nuevos participantes

- Dificultad para retirar — solo puedes retirar después de N días/con condición de reinversión

- Equipo anónimo — nadie sabe quién realmente gestiona el proyecto

- Falta de registro — actividad ilegal

Pirámides cripto conocidas:

BitConnect (2016-2018)

- Prometían hasta 40% mensual a través de un "bot de trading de volatilidad"

- Capitalización máxima — $2.6 mil millones

- Colapso en enero 2018 — el token cayó de $370 a $0.20

- Pérdidas de inversores — aproximadamente $1 mil millones

PlusToken (2018-2019)

- Pirámide china que prometía 10-30% mensual

- Atrajeron 3 millones de usuarios

- Robaron $2.9 mil millones en criptomonedas

- Los organizadores fueron arrestados, pero la mayor parte del dinero no se recuperó

OneCoin (2014-2017)

- No era una criptomoneda real (sin blockchain)

- Robaron $4-15 mil millones según diferentes estimaciones

- La fundadora Ruja Ignatova está en la lista de buscados del FBI

Tipo 5: Fake ICO/IDO/IEO

Proyectos fraudulentos que recaudan dinero a través de la venta pública de tokens y luego desaparecen.

Cómo funciona un ICO scam:

- Creación de un sitio web impresionante — diseño profesional, whitepaper, roadmap

- Equipo falso — fotos de bancos de imágenes, biografías inventadas

- Promesas irrealistas — "revolución en blockchain", "asesino de Ethereum"

- Creación de expectativa — partnerships falsos, endorsements falsos

- Recaudación de fondos — presale, venta pública

- Desaparición — después de recaudar el dinero, el proyecto muere o el token no se lista

Banderas rojas de fake ICO:

- Equipo anónimo o falso — no se pueden encontrar en LinkedIn, fotos de bancos de imágenes

- Sin producto funcional — solo promesas en el whitepaper

- Whitepaper copiado — texto robado de otros proyectos

- Objetivos irrealistas — "recaudar $100 millones en un mes"

- Falta de auditoría — el contrato no ha sido verificado por una empresa independiente

- Presión de urgencia — "solo 48 horas", "presale exclusivo"

- Ausencia de vesting — el equipo puede vender tokens inmediatamente después del listing

Tipo 6: Tokens scam con código malicioso

Tokens que aparecen en tu wallet sin tu conocimiento y contienen lógica maliciosa.

Tipos de tokens maliciosos:

Address Poisoning

- El token se crea con una dirección muy similar a la tuya

- Te envían una microtransacción (por ejemplo, 0.000001 ETH)

- En el historial de transacciones ves una dirección similar

- Puedes copiarla accidentalmente en lugar de la tuya

- Si envías fondos a esa dirección — los pierdes

Dust Attack

- Envío masivo de tokens basura a miles de direcciones

- Objetivo — desanonimización a través del análisis de transacciones posteriores

- No son peligrosos directamente, pero comprometen la privacidad

Approval Phishing Tokens

- Token con nombre tipo "Claim Your Reward"

- Al intentar "reclamar la recompensa" pide approve

- En realidad estás dando permiso para retirar todos tus tokens

Cómo protegerse:

- Ignora los tokens desconocidos en tu wallet

- No intentes venderlos o intercambiarlos

- Usa la función "Hide token" en MetaMask

- Nunca hagas approve a contratos desconocidos

- Verifica las direcciones manualmente, no copies del historial de transacciones

| Tipo de scam | Peligro principal | Pérdida típica | Cómo reconocerlo |

|---|---|---|---|

| Rug Pull | Retiro de liquidez | 100% de la inversión | Liquidez no bloqueada, equipo anónimo |

| Honeypot | Imposible vender | 100% de la inversión | Verificación a través de honeypot.is |

| Pump and Dump | Crecimiento artificial | 50-90% | Volumen repentino, señales de Telegram |

| Ponzi | Pirámide financiera | 100% en el colapso | Rentabilidad garantizada 20%+ |

| Fake ICO | Recaudación y desaparición | 100% de lo invertido | Equipo falso, sin producto |

| Token malicioso | Robo mediante approve | Todo el balance de la wallet | Tokens no solicitados en la wallet |

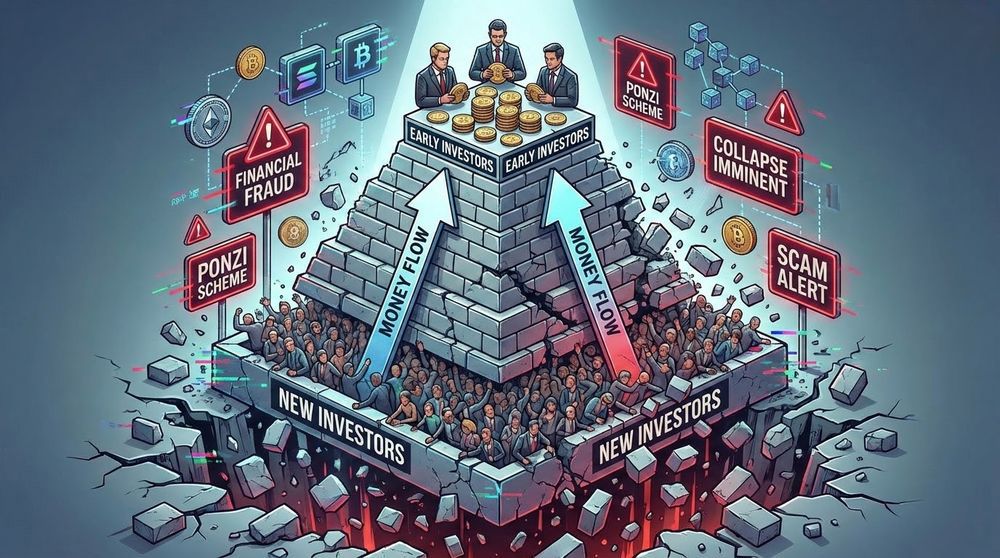

Checklist de verificación de proyectos antes de invertir: DYOR

DYOR (Do Your Own Research) — la regla sagrada del cripto-inversor. Nunca inviertas dinero sin hacer tu propia investigación.

Nivel 1: Verificación básica (5 minutos)

Verificación del sitio web y redes sociales

- ¿El sitio está hecho profesionalmente o parece una plantilla?

- ¿Hay errores gramaticales?

- ¿Funcionan los enlaces a redes sociales?

- ¿Cuándo se registró el dominio? (a través de whois.com)

- ¿Hay actividad en Twitter/Telegram/Discord?

Verificación del equipo

- ¿El equipo es público o anónimo?

- ¿Se pueden encontrar los miembros del equipo en LinkedIn?

- ¿Tienen experiencia en blockchain?

- Verifica las fotos a través de Google Images (¿no son de bancos de imágenes?)

- ¿Los fundadores tienen proyectos anteriores?

Listings y capitalización

- ¿El token está en CoinGecko/CoinMarketCap?

- ¿En qué exchanges se negocia?

- ¿Cuál es la capitalización de mercado y el volumen de trading?

- ¿Cuántos holders tiene el token?

Nivel 2: Verificación profunda (30 minutos)

Análisis del smart contract

- ¿El contrato está verificado en Etherscan?

- ¿Ha pasado una auditoría de seguridad? (CertiK, PeckShield, OpenZeppelin)

- Verifica el owner del contrato (no debería haber funciones mint/burn para el owner)

- Verifica honeypot a través de honeypot.is

- Mira la distribución de tokens (¿no hay demasiados en los top holders?)

Tokenomics

- ¿Cuál es el total supply de tokens?

- ¿Cuál es el circulating supply (en circulación)?

- ¿Hay vesting para el equipo e inversores?

- ¿Qué porcentaje de tokens tiene el equipo? (más del 20% — malo)

- ¿La liquidez está bloqueada? (a través de Unicrypt, Team Finance)

- ¿Por cuánto tiempo está bloqueada? (mínimo 6 meses)

Whitepaper y tecnología

- ¿Hay whitepaper?

- ¿El problema y la solución están claramente descritos?

- ¿Hay unicidad o es una copia de otros proyectos?

- ¿Los planes de desarrollo son realistas?

- Verifica con plagiarism checker (¿el texto no está copiado?)

Comunidad y actividad

- ¿Cuántos seguidores hay en Twitter/Telegram?

- ¿La comunidad está viva o son bots?

- ¿Cómo se comunica el equipo con la comunidad?

- ¿Hay preguntas críticas y cómo las responden?

- Busca discusiones en Reddit, Bitcointalk

Nivel 3: Análisis profesional (2+ horas)

Análisis competitivo

- ¿Quiénes son los principales competidores?

- ¿Qué ventajas tiene sobre ellos?

- ¿Es realista capturar cuota de mercado?

- ¿Cuál es el market fit del producto?

Partnerships e inversores

- ¿Quién ha invertido en el proyecto?

- Verifica los partnerships declarados (contacta directamente)

- ¿Hay menciones en medios importantes?

- ¿Participan figuras conocidas de la industria?

GitHub y desarrollo

- ¿Hay repositorio público?

- ¿El desarrollo está activo? (commits en las últimas semanas)

- ¿Cuántos desarrolladores contribuyen?

- Calidad del código (si entiendes de programación)

Legal compliance

- ¿La empresa está registrada oficialmente?

- ¿Hay documentos legales (Terms, Privacy Policy)?

- ¿El proyecto cumple con los requisitos regulatorios?

- ¿Ha habido advertencias de la SEC u otros reguladores?

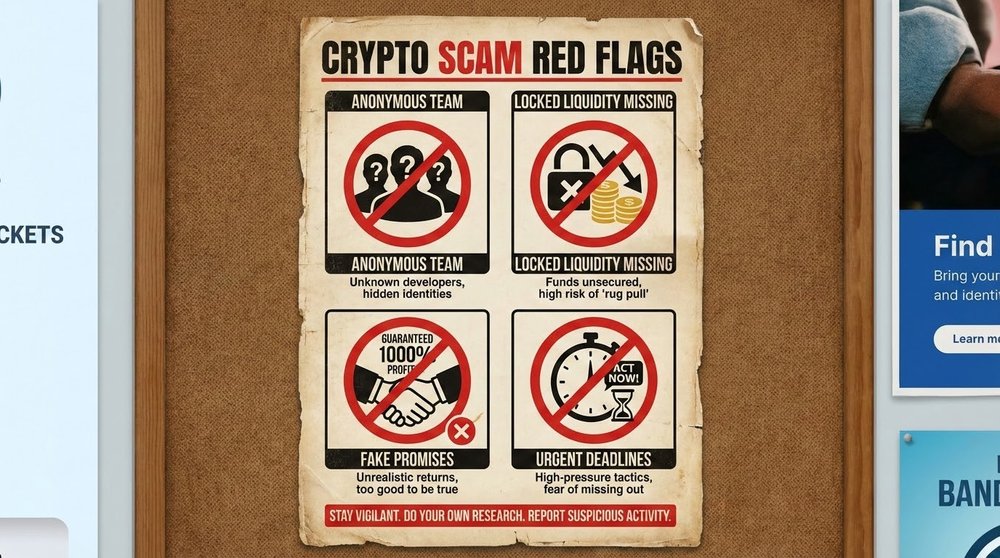

Banderas rojas: cuándo definitivamente NO invertir

Algunas señales son deal-breakers absolutos. Si ves aunque sea una — huye.

🚩 Bandera roja #1: Equipo anónimo sin track record

Los proyectos legítimos no ocultan a sus fundadores. El anonimato solo es aceptable para proyectos con gobernanza completamente descentralizada (y aun así raramente).

Excepciones: Bitcoin (Satoshi Nakamoto), Monero — pero son proyectos maduros con años de historia.

🚩 Bandera roja #2: Rentabilidad garantizada

"20% mensual garantizado", "Fixed APY 300%" — esto es una pirámide. En criptomonedas no hay garantías. Incluso el staking legítimo de Ethereum da 3-5% anual.

🚩 Bandera roja #3: Liquidez no bloqueada

Si el equipo puede retirar la liquidez en cualquier momento — es un futuro rug pull. Verifica a través de:

- Unicrypt.network — visualización de liquidez bloqueada

- Team.finance — servicio alternativo

- Etherscan — verificación de propiedad de LP-tokens

🚩 Bandera roja #4: Promesas demasiado buenas

"Vamos a matar a Ethereum", "10000x garantizado", "El próximo Bitcoin" — marketing vacío sin sustancia.

🚩 Bandera roja #5: Marketing agresivo sin producto

Si gastan más en publicidad que en desarrollo — scam. Los proyectos legítimos primero construyen el producto, luego atraen usuarios.

🚩 Bandera roja #6: Copia de proyectos conocidos

"Elon Moon Mars Inu Floki" — intentos obvios de subirse al hype. Sin valor, solo especulación.

🚩 Bandera roja #7: Imposibilidad de hacer preguntas críticas

¿Te banean en Telegram por preguntar? ¿El equipo no responde a las críticas? ¿Solo comentarios positivos? Huye.

🚩 Bandera roja #8: Sin auditoría del smart contract

Un proyecto serio pasa una auditoría de seguridad. Cuesta $5-50K, pero protege millones de inversores. Falta de auditoría = no creen en el proyecto o esconden vulnerabilidades.

🚩 Bandera roja #9: Gran porcentaje de tokens en manos del equipo

Si el equipo/fundadores tienen >30% del supply — pueden hundir el mercado en cualquier momento. Óptimo: <15% con vesting largo.

🚩 Bandera roja #10: Requisito de "invertir urgentemente"

"¡El presale cierra en 24 horas!", "Solo los primeros 100 inversores" — manipulación clásica. Los proyectos legítimos dan tiempo para el due diligence.

Herramientas para verificar proyectos

Escáneres de seguridad

- TokenSniffer.com — análisis automático del contrato, evaluación de seguridad

- Honeypot.is — verificación de honeypot para Ethereum/BSC

- Rugcheck.xyz — para tokens de Solana

- BscScan Token Tracker — análisis de tokens BSC

- De.Fi Scanner — monitoreo de portafolio y verificación de permisos

Auditores de smart contracts

- CertiK — el auditor más conocido

- PeckShield — especialización en DeFi

- OpenZeppelin — también desarrolladores de librerías

- Trail of Bits — para protocolos complejos

- ConsenSys Diligence — de los creadores de MetaMask

Plataformas analíticas

- Nansen — analítica on-chain, seguimiento de smart money

- Dune Analytics — dashboards personalizados de proyectos

- DefiLlama — TVL y métricas de protocolos DeFi

- CoinGecko — métricas básicas y ratings

- Messari — analítica profunda e investigaciones

Comunidades y recursos

- Reddit r/CryptoCurrency — discusiones y advertencias sobre scams

- Bitcointalk.org — el foro cripto más antiguo

- CryptoScamDB — base de datos de scams conocidos

- Scam Alert Twitter — @CryptoWhale, @zachxbt (investigadores)

Psicología del inversor: por qué personas inteligentes caen

Entender los sesgos cognitivos ayuda a no convertirse en víctima, incluso conociendo todas las señales técnicas.

FOMO (Fear of Missing Out)

Cómo se manifiesta: "Todos están comprando, voy a llegar tarde, ¡tengo que hacerlo ya!"

Cómo combatirlo:

- Establece una regla: ninguna inversión sin 24 horas de reflexión

- Recuerda: hay miles de oportunidades, si te pierdes una — encontrarás otra

- Si es "urgente" — es manipulación

Confirmation Bias (Sesgo de confirmación)

Cómo se manifiesta: Buscas información que confirme tu deseo de comprar, ignoras las advertencias.

Cómo combatirlo:

- Busca activamente reseñas negativas

- Lee las críticas del proyecto, no solo los artículos elogiosos

- Juega el papel de abogado del diablo para tus ideas de inversión

Authority Bias (Confianza en autoridades)

Cómo se manifiesta: "Si Elon Musk (en realidad fake) lo recomienda, debe ser bueno"

Cómo combatirlo:

- Verifica las fuentes de las afirmaciones

- Recuerda: las celebridades no son asesores financieros

- Los influencers a menudo reciben dinero por promociones

Sunk Cost Fallacy (Falacia del costo hundido)

Cómo se manifiesta: "Ya invertí $1000, no puedo salir ahora con pérdidas"

Cómo combatirlo:

- Las inversiones pasadas no deben influir en las decisiones futuras

- Pregunta: "¿Compraría esto ahora al precio actual?" Si no — vende

- Es mejor perder 50% que 100%

Conclusión: la paranoia como estrategia de supervivencia

En criptomonedas, el 90% de los proyectos son basura, scam o pump and dump. Tu tarea no es encontrar el próximo Bitcoin, sino no perder dinero en scams obvios.

Recuerda la fórmula de supervivencia:

Desconfianza + Verificación + Paciencia = Protección del capital

Piérdete 100 potenciales "10x" — no pasa nada. Pierde dinero una vez en un scam — puedes salir del juego para siempre.

En la próxima lección analizaremos la autenticación de dos factores y por qué los códigos SMS son lo peor que puedes usar para proteger tus cuentas cripto.