모듈 4: 스캠 토큰과 폰지 사기: 사기 프로젝트 식별 방법

서론: 암호화폐 업계에서 스캠 프로젝트가 번성하는 이유

매일 암호화폐 세계에서 100개 이상의 새로운 토큰이 등장합니다. 그리고 매일 수십 개의 프로젝트가 스캠으로 판명되어 투자자들의 수백만 달러를 가져갑니다. 블록체인 덕분에 투명해야 할 산업에서 왜 이런 일이 발생할까요?

암호화폐의 역설: 기술은 탈중앙화와 투명성을 위해 만들어졌지만, 바로 이러한 특성이 사기꾼들에게 매력적으로 작용합니다. 익명성, 거래의 비가역성, 규제 부재 — 금융 범죄에 이상적인 환경입니다.

Chainalysis 데이터에 따르면, 2023년 투자자들은 다양한 암호화폐 스캠으로 56억 달러 이상을 잃었으며, 그 중 73%가 사기성 토큰과 프로젝트에서 발생했습니다. 이는 1만~10만 달러 규모의 수많은 소규모 스캠을 제외한 수치입니다.

암호화폐 투자의 핵심 원칙: 새로운 토큰의 90%는 사라지거나 스캠으로 판명됩니다. 여러분의 과제는 나머지 10%에 속하는 법을 배우는 것입니다. 이것은 수천 달러를 지킬 수 있는 기술입니다.

암호화폐 스캠 유형: 사기 수법 백과사전

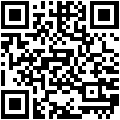

유형 1: 러그풀 (Rug Pull)

DeFi에서 가장 흔하고 고통스러운 스캠 유형입니다. 개발자들이 프로젝트를 만들고, 유동성을 끌어모은 후, 모든 돈을 가지고 사라집니다.

전형적인 러그풀 작동 방식:

- 토큰 생성 — Ethereum/BSC/기타 블록체인에 스마트 컨트랙트 배포

- 유동성 추가 — DEX 풀(예: Uniswap)에 토큰 + ETH 예치

- 마케팅 — Twitter, Telegram, YouTube에서 공격적인 광고

- 투자자 유치 — 사람들이 토큰을 구매하고 가격 상승

- 유동성 인출 — 개발자들이 풀에서 모든 유동성 인출

- 가격 붕괴 — 토큰이 0으로 하락, 판매 불가능

- 잠적 — 팀이 웹사이트, SNS, Telegram 삭제

러그풀 유형:

하드 러그풀 (Hard Rug Pull)

- 스마트 컨트랙트에 백도어 기능 내장

- 개발자가 거래를 동결할 수 있음

- 보유자 지갑에서 토큰을 가져갈 수 있음

- 무제한 토큰 발행 가능

- 기술적으로 절도이지만 대부분의 관할권에서 기소되지 않음

소프트 러그풀 (Soft Rug Pull)

- 개발자들이 점진적으로 토큰 매도

- 대량 매도로 가격 하락

- 기술적으로 절도가 아님

- 팀이 "프로젝트가 실패했다"고 주장 가능

- 악의적 의도 입증이 어려움

유동성 러그풀 (Liquidity Rug Pull)

- 가장 흔한 유형

- 개발자가 LP 토큰 유동성 통제

- 한 순간에 DEX에서 모든 유동성 인출

- 거래 중단, 가격 0으로 하락

실제 사례 — 오징어 게임 토큰 (2021):

인기 드라마 "오징어 게임"을 기반으로 한 토큰이 일주일 만에 45,000% 상승하여 시가총액 30억 달러에 도달했습니다. 투자자들은 "안티 덤프" 메커니즘으로 인해 토큰을 판매할 수 없었습니다. 그 후 개발자들이 5분 만에 모든 유동성을 인출했고, 가격은 $2,856에서 $0.0007로 폭락했습니다. 약 338만 달러가 도난당했습니다.

유형 2: 허니팟 (Honeypot)

구매는 가능하지만 판매가 불가능한 토큰입니다. 투자자들이 스마트 컨트랙트 함정에 빠집니다.

허니팟의 기술적 메커니즘:

- 숨겨진 판매 차단 기능 — 코드가 구매만 허용하고 판매는 오류 반환

- 화이트리스트 메커니즘 — 화이트리스트에 있는 주소(생성자)만 판매 가능

- 높은 판매 수수료 — 판매 시도 시 99% 수수료 부과

- 일시정지 기능 — 생성자가 거래를 일시정지할 수 있음

- 블랙리스트 — 구매 후 주소가 블랙리스트에 추가될 수 있음

- 조건부 로직 — 특정 조건에서만 판매 허용

피해자 관점에서 보이는 모습:

- 하루 만에 +500% 상승한 토큰 발견

- 문제없이 토큰 구매

- 판매 시도 — 트랜잭션 실패

- 더 높은 가스로 재시도 — 또 오류

- Etherscan에서 컨트랙트 확인 — 숨겨진 기능 발견

- 허니팟에 걸렸다는 것을 깨달음

허니팟 확인 방법:

- honeypot.is — 무료 컨트랙트 스캐너

- rugcheck.xyz — Solana 토큰용

- tokensniffer.com — 자동 보안 분석

- Etherscan에서 컨트랙트 코드 수동 확인 (Solidity를 읽을 수 있는 경우)

유형 3: 펌프 앤 덤프 (Pump and Dump)

순진한 투자자들을 희생시켜 주최자들을 부유하게 만드는 조직적인 토큰 가격 조작입니다.

펌프 앤 덤프 단계:

1단계: 축적

- 내부자 그룹이 조용히 저렴한 토큰 매집

- 보통 시가총액이 낮은 잘 알려지지 않은 토큰

- 공급량의 30-60% 축적

- 가격은 안정적이거나 약간 상승

2단계: 펌프 (상승)

- 조직적인 광고 캠페인 시작

- Telegram 그룹에 "시그널" 게시

- 대량 구매로 인위적 상승 유발

- 개인 투자자들의 FOMO

- 가격 500-2000% 급등

3단계: 덤프 (하락)

- 내부자들이 대량 매도 시작

- 가격 급락

- 늦은 구매자들이 매도 시도 — 패닉

- 가격이 원래 수준 또는 그 이하로 복귀

- 주최자는 이익, 나머지는 손실

펌프 앤 덤프가 발생하는 곳:

- Telegram 펌프 그룹 — "VIP signals", "100x gems"

- Discord 서버 — 음성 채널을 통한 조정

- 저시총 알트코인 — 가격 조작이 쉬움

- 신규 상장 — 잘 알려지지 않은 거래소에서

펌프 앤 덤프 징후:

- 갑작스러운 거래량 급증 (1시간 내 300% 이상)

- SNS에서 공격적인 메시지 "지금 사거나 놓친다!"

- "Moonshot Gems", "1000x Calls" 같은 이름의 Telegram 그룹

- 특정 날짜 약속 "UTC 15:00에 펌프"

- 상승에 대한 펀더멘털 이유 없음

중요한 이해: 펌프 앤 덤프에서는 주최자만 수익을 얻습니다. "적시에" 구매했더라도 높은 가격에 판매하기 어렵습니다 — 유동성이 없고 슬리피지가 큽니다. 그룹에서 시그널을 볼 때쯤이면 주최자들은 이미 매도 중입니다.

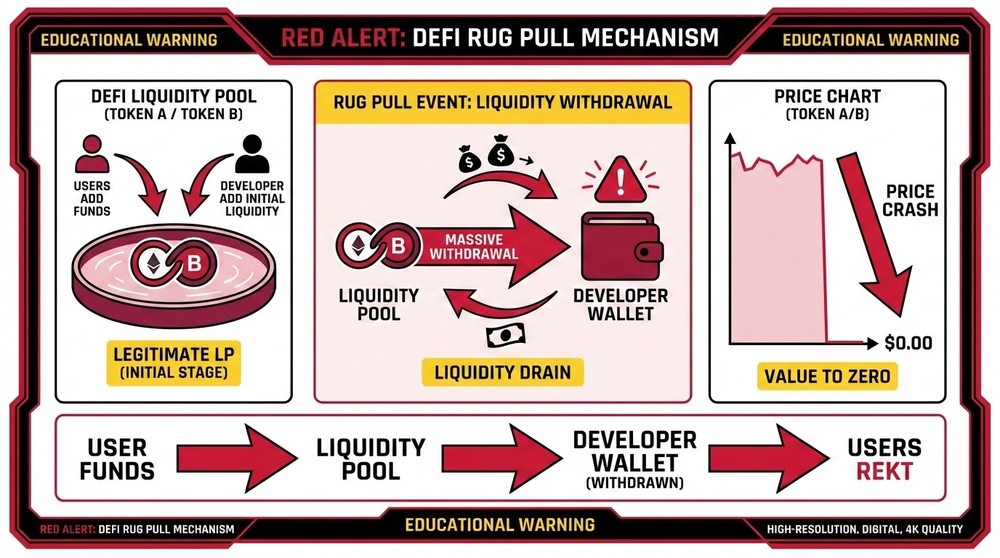

유형 4: 폰지 사기 (Ponzi Scheme)

암호화폐 프로젝트로 위장한 전형적인 금융 피라미드입니다. 기존 투자자에 대한 지급은 신규 투자자의 예치금으로 이루어집니다.

암호화폐 피라미드 작동 방식:

- 비현실적인 수익 약속 — "월 20% 보장"

- 복잡한 스토리 — "AI 트레이딩 봇", "거래소 간 차익거래", "스테이킹 프로토콜"

- 초기 지급 — 초기 투자자들은 실제로 수익 수령

- 추천 시스템 — 새로운 사람 유치에 대한 보너스

- 피라미드 성장 — 신규 투자자의 돈이 기존 참가자에게 지급

- 붕괴 — 신규 예치금이 충분하지 않으면 시스템 붕괴

폰지 사기 징후:

- 보장된 수익 — 월 10-50% "무위험"

- 수입원 설명 어려움 — "어떻게 수익을 내나요?"에 대한 모호한 답변

- 공격적인 추천 프로그램 — 투자보다 유치에 더 많은 보상

- 친구 유치 요구 — 새 참가자 초대 압박

- 출금 어려움 — N일 후/재투자 조건에서만 출금 가능

- 익명 팀 — 실제로 누가 프로젝트를 운영하는지 아무도 모름

- 등록 부재 — 불법 활동

유명한 암호화폐 피라미드:

BitConnect (2016-2018)

- "변동성 트레이딩 봇"을 통해 월 최대 40% 약속

- 최고 시가총액 — 26억 달러

- 2018년 1월 붕괴 — 토큰이 $370에서 $0.20으로 하락

- 투자자 손실 — 약 10억 달러

PlusToken (2018-2019)

- 월 10-30%를 약속한 중국 피라미드

- 300만 명의 사용자 유치

- 29억 달러의 암호화폐 도난

- 주최자 체포, 그러나 대부분의 돈은 회수되지 않음

OneCoin (2014-2017)

- 실제 암호화폐가 아니었음 (블록체인 없음)

- 다양한 추정에 따르면 40억~150억 달러 도난

- 창립자 루자 이그나토바 FBI 수배 중

유형 5: 가짜 ICO/IDO/IEO

공개 토큰 판매를 통해 자금을 모은 후 사라지는 사기 프로젝트입니다.

스캠 ICO 작동 방식:

- 인상적인 웹사이트 제작 — 전문적인 디자인, 백서, 로드맵

- 가짜 팀 — 스톡 사진, 허구의 이력

- 비현실적인 약속 — "블록체인 혁명", "이더리움 킬러"

- 과대광고 조성 — 가짜 파트너십, 허위 추천

- 자금 모집 — 프리세일, 공개 판매

- 잠적 — 자금 모집 후 프로젝트 사망 또는 토큰 미상장

가짜 ICO 위험 신호:

- 익명 또는 가짜 팀 — LinkedIn에서 찾을 수 없음, 스톡 사진

- 작동하는 제품 없음 — 백서의 약속만 존재

- 복사된 백서 — 다른 프로젝트에서 텍스트 도용

- 비현실적인 목표 — "한 달에 1억 달러 모금"

- 감사 부재 — 독립 회사의 컨트랙트 검증 없음

- 긴급성 압박 — "48시간만", "독점 프리세일"

- 베스팅 부재 — 팀이 상장 직후 토큰 매도 가능

유형 6: 악성 코드가 포함된 스캠 토큰

여러분의 지갑에 모르게 나타나며 악성 로직을 포함한 토큰입니다.

악성 토큰 유형:

주소 오염 (Address Poisoning)

- 여러분의 주소와 매우 유사한 주소로 토큰 생성

- 소액 트랜잭션 전송 (예: 0.000001 ETH)

- 트랜잭션 기록에서 유사한 주소 확인

- 실수로 자신의 주소 대신 복사할 수 있음

- 해당 주소로 자금 전송 시 손실

더스트 공격 (Dust Attack)

- 수천 개의 주소에 쓰레기 토큰 대량 전송

- 목적 — 후속 트랜잭션 분석을 통한 익명성 해제

- 직접적으로 위험하지 않지만 프라이버시 침해

승인 피싱 토큰 (Approval Phishing Tokens)

- "Claim Your Reward" 같은 이름의 토큰

- "보상 수령" 시도 시 승인 요청

- 실제로는 모든 토큰 인출 권한 부여

보호 방법:

- 지갑의 알 수 없는 토큰 무시

- 판매하거나 교환하려고 시도하지 않음

- MetaMask의 "토큰 숨기기" 기능 사용

- 알 수 없는 컨트랙트에 절대 승인하지 않음

- 주소를 수동으로 확인, 트랜잭션 기록에서 복사하지 않음

| 스캠 유형 | 주요 위험 | 일반적 손실 | 식별 방법 |

|---|---|---|---|

| 러그풀 | 유동성 인출 | 투자금 100% | 잠기지 않은 유동성, 익명 팀 |

| 허니팟 | 판매 불가 | 투자금 100% | honeypot.is로 확인 |

| 펌프 앤 덤프 | 인위적 상승 | 50-90% | 갑작스러운 거래량, Telegram 시그널 |

| 폰지 | 금융 피라미드 | 붕괴 시 100% | 20%+ 보장 수익 |

| 가짜 ICO | 자금 모집 후 잠적 | 투자금 100% | 가짜 팀, 제품 없음 |

| 악성 토큰 | 승인을 통한 도난 | 전체 지갑 잔액 | 지갑의 원치 않는 토큰 |

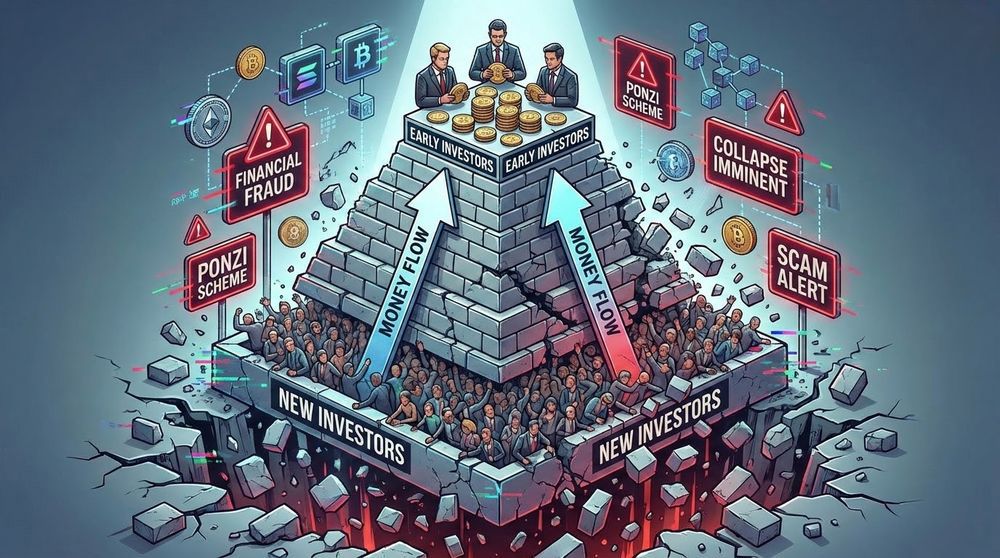

투자 전 프로젝트 확인 체크리스트: DYOR

DYOR (Do Your Own Research) — 암호화폐 투자자의 신성한 규칙입니다. 자체 조사 없이 절대 돈을 투자하지 마세요.

레벨 1: 기본 확인 (5분)

웹사이트 및 소셜 미디어 확인

- 웹사이트가 전문적으로 만들어졌는가 아니면 템플릿처럼 보이는가?

- 문법 오류가 있는가?

- 소셜 미디어 링크가 작동하는가?

- 도메인은 언제 등록되었는가? (whois.com 통해)

- Twitter/Telegram/Discord에 활동이 있는가?

팀 확인

- 팀이 공개적인가 익명인가?

- LinkedIn에서 팀원을 찾을 수 있는가?

- 블록체인 경험이 있는가?

- Google Images로 사진 확인 (스톡 사진이 아닌가?)

- 창립자들의 이전 프로젝트가 있는가?

상장 및 시가총액

- CoinGecko/CoinMarketCap에 토큰이 있는가?

- 어떤 거래소에서 거래되는가?

- 시가총액과 거래량은 얼마인가?

- 토큰 보유자는 몇 명인가?

레벨 2: 심층 확인 (30분)

스마트 컨트랙트 분석

- Etherscan에서 컨트랙트가 검증되었는가?

- 보안 감사를 통과했는가? (CertiK, PeckShield, OpenZeppelin)

- 컨트랙트 소유자 확인 (owner에게 mint/burn 기능이 없어야 함)

- honeypot.is로 허니팟 확인

- 토큰 분배 확인 (상위 보유자에게 너무 많지 않은가?)

토크노믹스

- 총 토큰 공급량은?

- 유통 공급량은?

- 팀과 투자자에게 베스팅이 있는가?

- 팀의 토큰 비율은? (20% 이상이면 나쁨)

- 유동성이 잠겨 있는가? (Unicrypt, Team Finance 통해)

- 얼마나 오래 잠겨 있는가? (최소 6개월)

백서 및 기술

- 백서가 있는가?

- 문제와 해결책이 명확하게 설명되어 있는가?

- 고유성이 있는가 아니면 다른 프로젝트의 복사본인가?

- 개발 계획이 현실적인가?

- 표절 검사기로 확인 (텍스트가 복사되지 않았는가?)

커뮤니티 및 활동

- Twitter/Telegram 팔로워는 몇 명인가?

- 커뮤니티가 활발한가 봇인가?

- 팀이 커뮤니티와 어떻게 소통하는가?

- 비판적인 질문이 있고 어떻게 답변하는가?

- Reddit, Bitcointalk에서 토론 검색

레벨 3: 전문가 분석 (2시간 이상)

경쟁 분석

- 주요 경쟁자는 누구인가?

- 그들에 비해 어떤 장점이 있는가?

- 시장 점유율 확보가 현실적인가?

- 제품의 시장 적합성은?

파트너십 및 투자자

- 누가 프로젝트에 투자했는가?

- 주장된 파트너십 확인 (직접 연락)

- 주요 미디어에 언급이 있는가?

- 업계 유명 인사가 참여하는가?

GitHub 및 개발

- 공개 저장소가 있는가?

- 개발이 활발한가? (최근 몇 주간 커밋)

- 몇 명의 개발자가 기여하는가?

- 코드 품질 (프로그래밍을 이해하는 경우)

법적 준수

- 회사가 공식적으로 등록되어 있는가?

- 법적 문서가 있는가 (이용약관, 개인정보 보호정책)?

- 프로젝트가 규제 요건을 준수하는가?

- SEC 또는 기타 규제 기관의 경고가 있었는가?

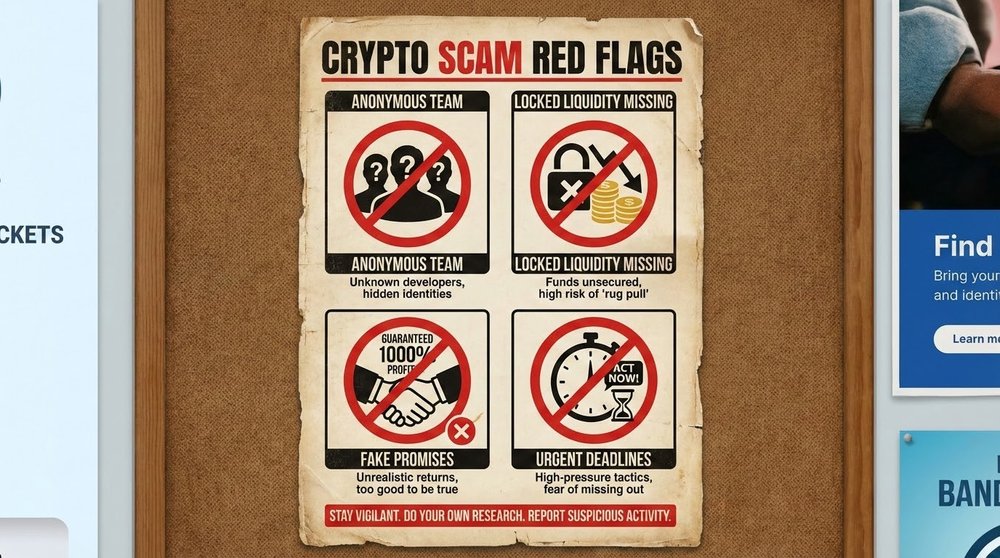

위험 신호: 절대 투자하지 말아야 할 때

일부 징후는 절대적인 거래 중단 사유입니다. 하나라도 보이면 피하세요.

🚩 위험 신호 #1: 실적 없는 익명 팀

합법적인 프로젝트는 창립자를 숨기지 않습니다. 익명성은 완전히 탈중앙화된 거버넌스를 가진 프로젝트에만 허용됩니다 (그것도 드물게).

예외: Bitcoin (사토시 나카모토), Monero — 하지만 이들은 수년간의 역사를 가진 성숙한 프로젝트입니다.

🚩 위험 신호 #2: 보장된 수익

"월 20% 보장", "고정 APY 300%" — 이것은 피라미드입니다. 암호화폐에는 보장이 없습니다. 합법적인 이더리움 스테이킹도 연 3-5%를 제공합니다.

🚩 위험 신호 #3: 잠기지 않은 유동성

팀이 언제든지 유동성을 인출할 수 있다면 — 미래의 러그풀입니다. 다음을 통해 확인하세요:

- Unicrypt.network — 잠긴 유동성 확인

- Team.finance — 대안 서비스

- Etherscan — LP 토큰 소유권 확인

🚩 위험 신호 #4: 너무 좋은 약속

"이더리움을 죽일 것", "10000배 보장", "다음 비트코인" — 실체 없는 마케팅 허풍입니다.

🚩 위험 신호 #5: 제품 없이 공격적인 마케팅

개발보다 광고에 더 많이 지출한다면 — 스캠입니다. 합법적인 프로젝트는 먼저 제품을 만들고 그 다음 사용자를 유치합니다.

🚩 위험 신호 #6: 유명 프로젝트 복사

"Elon Moon Mars Inu Floki" — 하이프에 편승하려는 명백한 시도입니다. 가치 없음, 투기만 있음.

🚩 위험 신호 #7: 비판적 질문 불가

Telegram에서 질문하면 차단? 팀이 비판에 응답하지 않음? 긍정적인 댓글만? 피하세요.

🚩 위험 신호 #8: 스마트 컨트랙트 감사 없음

진지한 프로젝트는 보안 감사를 받습니다. 비용은 $5-50K이지만 수백만 투자자를 보호합니다. 감사 부재 = 프로젝트를 믿지 않거나 취약점을 숨김.

🚩 위험 신호 #9: 팀의 높은 토큰 비율

팀/창립자가 공급량의 30% 이상을 보유하면 — 언제든지 시장을 붕괴시킬 수 있습니다. 최적: 장기 베스팅과 함께 15% 미만.

🚩 위험 신호 #10: "긴급 투자" 요구

"프리세일 24시간 후 종료!", "선착순 100명만" — 전형적인 조작입니다. 합법적인 프로젝트는 실사를 위한 시간을 줍니다.

프로젝트 확인 도구

보안 스캐너

- TokenSniffer.com — 자동 컨트랙트 분석, 보안 점수

- Honeypot.is — Ethereum/BSC 허니팟 확인

- Rugcheck.xyz — Solana 토큰용

- BscScan Token Tracker — BSC 토큰 분석

- De.Fi Scanner — 포트폴리오 모니터링 및 권한 확인

스마트 컨트랙트 감사자

- CertiK — 가장 유명한 감사자

- PeckShield — DeFi 전문

- OpenZeppelin — 라이브러리 개발자이기도 함

- Trail of Bits — 복잡한 프로토콜용

- ConsenSys Diligence — MetaMask 제작자로부터

분석 플랫폼

- Nansen — 온체인 분석, 스마트 머니 추적

- Dune Analytics — 커스텀 프로젝트 대시보드

- DefiLlama — DeFi 프로토콜 TVL 및 메트릭

- CoinGecko — 기본 메트릭 및 등급

- Messari — 심층 분석 및 연구

커뮤니티 및 리소스

- Reddit r/CryptoCurrency — 토론 및 스캠 경고

- Bitcointalk.org — 가장 오래된 암호화폐 포럼

- CryptoScamDB — 알려진 스캠 데이터베이스

- Scam Alert Twitter — @CryptoWhale, @zachxbt (조사관)

투자자 심리: 왜 똑똑한 사람들도 속는가

인지 편향을 이해하면 모든 기술적 징후를 알고 있어도 피해자가 되지 않는 데 도움이 됩니다.

FOMO (놓칠 것에 대한 두려움)

나타나는 방식: "모두가 사고 있어, 늦을 거야, 빨리 해야 해!"

대처 방법:

- 규칙 설정: 24시간 숙고 없이 투자 금지

- 기억하세요: 기회는 수천 개, 하나를 놓쳐도 다른 것이 있음

- "긴급"하면 — 조작임

확증 편향 (Confirmation Bias)

나타나는 방식: 구매 욕구를 확인하는 정보를 찾고 경고는 무시.

대처 방법:

- 적극적으로 부정적인 리뷰 검색

- 칭찬 기사뿐만 아니라 프로젝트 비판 읽기

- 투자 아이디어에 대해 악마의 옹호자 역할 하기

권위 편향 (Authority Bias)

나타나는 방식: "일론 머스크(실제로는 가짜)가 추천하면 좋은 거야"

대처 방법:

- 주장의 출처 확인

- 기억하세요: 유명인은 재정 고문이 아님

- 인플루언서는 종종 홍보비를 받음

매몰 비용 오류 (Sunk Cost Fallacy)

나타나는 방식: "이미 $1000을 투자했어, 지금 손실로 나갈 수 없어"

대처 방법:

- 과거 투자가 미래 결정에 영향을 주면 안 됨

- 질문: "지금 현재 가격에 이것을 살 것인가?" 아니라면 — 매도

- 50% 잃는 것이 100% 잃는 것보다 나음

결론: 생존 전략으로서의 편집증

암호화폐에서 프로젝트의 90%는 쓰레기, 스캠 또는 펌프 앤 덤프입니다. 여러분의 과제는 다음 비트코인을 찾는 것이 아니라 명백한 스캠에서 돈을 잃지 않는 것입니다.

생존 공식을 기억하세요:

불신 + 검증 + 인내 = 자본 보호

잠재적인 "10배" 100개를 놓쳐도 — 괜찮습니다. 스캠에서 한 번 돈을 잃으면 — 영원히 게임에서 나갈 수 있습니다.

다음 강의에서는 이중 인증과 SMS 코드가 암호화폐 계정 보호에 최악인 이유를 다룹니다.