Yield Farming (Ertragslandwirtschaft) — ist eine Verdienstrategie im Bereich dezentraler Finanzen (DeFi), die Kryptowährungsbesitzern ermöglicht, Belohnungen für die Bereitstellung ihrer Assets an verschiedene Protokolle zu erhalten. Im Wesentlichen ist es wie Geld auf ein Sparkonto zu legen, nur dass im Blockchain-Bereich die Renditen um ein Vielfaches höher sein können. Yield Farming war der Katalysator des «DeFi-Sommers» und zieht weiterhin Millionen von Nutzern mit der Möglichkeit an, passiv mit Kryptowährungen zu verdienen.

📑 Inhaltsverzeichnis

🌾 Was ist Yield Farming

Yield Farming (wörtlich «Ertragsanbau») — ist die Praxis, Krypto-Assets in verschiedenen DeFi-Protokollen zu platzieren, um maximale Renditen zu erzielen. Farmer (Ertragsbauern) verschieben ständig ihre Mittel zwischen verschiedenen Protokollen auf der Suche nach den besten Bedingungen, ähnlich wie ein Landwirt die fruchtbarsten Felder für die Aussaat auswählt.

Einfach erklärt: Stellen Sie sich vor, Sie haben 100 Äpfel. Anstatt sie in einem Korb aufzubewahren, geben Sie sie einem Nachbarn, der sie zur Cidre-Herstellung verwendet. Im Gegenzug gibt Ihnen der Nachbar täglich einen Teil seines Gewinns + einige neue Äpfel als Bonus. Yield Farming funktioniert nach demselben Prinzip — Sie stellen Ihre Krypto-Assets Protokollen zur Verfügung, die sie für verschiedene Finanzoperationen nutzen, und Sie erhalten eine Belohnung.

Schlüsselkonzepte des Yield Farming

💧 Liquidität (Liquidity)

Krypto-Assets, die Sie in ein Protokoll einzahlen. Je mehr Liquidität in einem Pool ist, desto effizienter arbeitet das Protokoll und desto geringer ist die Slippage bei Tauschvorgängen.

🏊 Liquiditätspool (Liquidity Pool)

Ein Smart Contract, in dem Token von vielen Nutzern gespeichert werden. Diese Token werden verwendet, um den Handel auf dezentralen Börsen zu ermöglichen oder für Kreditvergabe.

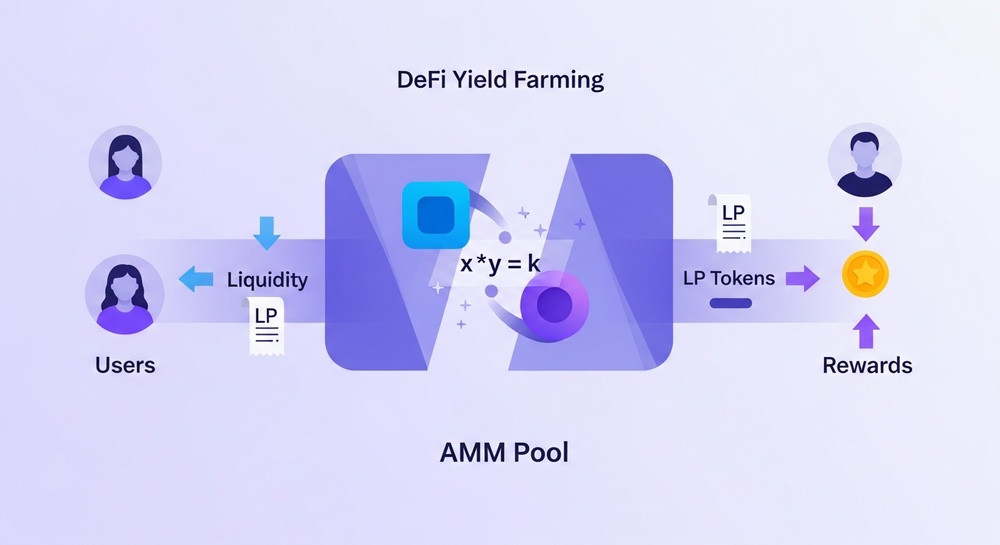

📜 LP-Token (Liquidity Provider Tokens)

Spezielle Token, die Sie als Bestätigung Ihres Beitrags zum Liquiditätspool erhalten. Sie repräsentieren Ihren Anteil am Pool und können für weiteres Farming verwendet werden.

📊 APY und APR

APR (Annual Percentage Rate) — jährlicher Zinssatz ohne Berücksichtigung von Zinseszinsen. APY (Annual Percentage Yield) — Rendite mit Berücksichtigung der Reinvestition (Zinseszins).

🔄 Auto-Compounding

Automatische Reinvestition erhaltener Belohnungen zurück in den Pool zur Steigerung der Rendite durch Zinseszinseffekt. Viele moderne Protokolle machen dies automatisch.

⚡ TVL (Total Value Locked)

Gesamtwert aller im Protokoll gesperrten Assets. Ein wichtiger Indikator für Zuverlässigkeit und Popularität der Plattform — je höher der TVL, desto mehr Vertrauen.

Wie unterscheidet sich Yield Farming von anderen Verdienstmöglichkeiten

| Parameter | Yield Farming | Staking | Lending | Hodling |

|---|---|---|---|---|

| Kern | Liquiditätsbereitstellung + Token-Belohnungen | Token-Sperrung für Netzwerk-Validierung | Kreditvergabe gegen Zinsen | Asset-Aufbewahrung |

| Potenzielle Rendite | 10-100%+ jährlich | 3-20% jährlich | 2-15% jährlich | Nur Kurssteigerung |

| Komplexität | Mittel-Hoch | Niedrig | Niedrig | Minimal |

| Risiken | Impermanent Loss, Hacks, Volatilität | Slashing, Volatilität | Kreditnehmer-Ausfall | Volatilität |

| Aktives Management | Erforderlich | Minimal | Minimal | Nicht erforderlich |

⚙️ So funktioniert Yield Farming

Das Verständnis der Yield-Farming-Mechanik ist entscheidend für erfolgreiches Verdienen. Der Prozess basiert auf dem Zusammenspiel mehrerer Schlüsselelemente des DeFi-Ökosystems.

Grundmechanik

🔄 Yield Farming Arbeitszyklus

Automatisierte Market Maker (AMM)

Die meisten Yield-Farming-Protokolle basieren auf AMM-Technologie (Automated Market Maker). Im Gegensatz zu traditionellen Börsen mit Orderbuch verwenden AMMs mathematische Formeln zur Preisbestimmung eines Assets.

📐 Konstantes Produktformel (x * y = k)

Das verbreitetste AMM-Modell verwendet die Formel x * y = k, wobei:

- x — Menge des ersten Tokens im Pool

- y — Menge des zweiten Tokens im Pool

- k — Konstante, die immer unverändert bleiben muss

Beispiel: Im ETH/USDC-Pool befinden sich 10 ETH und 20.000 USDC. Konstante k = 10 × 20.000 = 200.000. Beim Kauf von 1 ETH aus dem Pool muss sich die USDC-Menge so erhöhen, dass k gleich 200.000 bleibt. Dies bestimmt automatisch den Wechselkurs.

Arten von Liquiditätspools

⚖️ Standard-Pools (50/50)

Klassische Pools mit gleichem Wertverhältnis zweier Token. Beispiel: 50% ETH + 50% USDC. Der verbreitetste Typ auf Uniswap, SushiSwap.

Nachteile: Impermanent Loss bei Volatilität

🎯 Gewichtete Pools

Pools mit nicht-standardmäßigem Token-Verhältnis: 80/20, 70/30 usw. Ermöglichen Reduzierung des Impermanent Loss für eines der Assets. Beliebt auf Balancer.

Nachteile: Geringere Kapitaleffizienz

🔄 StableSwap-Pools

Optimiert für Stablecoin-Tausch und ähnliche Assets (USDC/USDT/DAI). Minimale Slippage und praktisch null Impermanent Loss.

Nachteile: Funktioniert nur mit stabilen Paaren

📊 Konzentrierte Liquidität

Fortgeschrittene Pools (Uniswap V3), bei denen Liquidität in einem bestimmten Preisbereich konzentriert wird. Maximale Kapitaleffizienz.

Nachteile: Erfordert aktives Management

💰 Woher kommt der Gewinn

Eine der Hauptfragen von Anfängern: «Woher kommen solch hohe Zinsen?» Im Gegensatz zu traditionellen Finanzen setzt sich die DeFi-Rendite aus mehreren Quellen zusammen.

📊 Einkommensquellen beim Yield Farming

- Handelsgebühren — Anteil der Gebühren von jedem Tausch im Pool

- Governance-Token — Belohnungen in nativen Protokoll-Token

- Zinssätze — Zinsen von Kreditnehmern (in Lending-Protokollen)

- Incentive-Programme — Boni für Liquiditätsbereitstellung

- Zinseszins — Reinvestition von Belohnungen (Compounding)

Detaillierte Aufschlüsselung der Einkommensquellen

1. Handelsgebühren (Swap Fees)

Jedes Mal, wenn jemand einen Tausch über eine dezentrale Börse durchführt, zahlt er eine Gebühr (normalerweise 0,1-0,3% des Betrags). Diese Gebühr wird proportional zum Pool-Anteil unter allen Liquiditätsanbietern verteilt.

2. Belohnungen in Protokoll-Token

Protokolle geben eigene Governance-Token aus und verteilen sie unter Liquiditätsanbietern. Dies zieht Liquidität an und gibt Nutzern Stimmrechte in der Protokoll-Governance.

3. Kreditzinsen

In Lending-Protokollen (Aave, Compound) zahlen Kreditnehmer Zinsen für die Nutzung Ihrer Mittel. Ein Teil dieser Zinsen geht an Liquiditätsanbieter. Die Zinssätze sind dynamisch und hängen von der Kreditnachfrage ab.

4. Incentive-Programme

Neue Protokolle starten oft «Liquidity Mining» — Verteilung großer Token-Mengen an frühe Nutzer zur Liquiditätsgewinnung. Dies erzeugt die extrem hohen APYs bei Projektstart.

⚠️ Warum hohe APY nicht immer hohen Gewinn bedeuten

Viele Anfänger sehen APY von 1000% und denken, sie würden ihr Kapital garantiert verzehnfachen. In der Praxis:

- Hohe APY werden oft in Token mit hoher Inflation ausgezahlt

- Der Preis der Reward-Token kann schneller fallen, als Sie sie verdienen

- Impermanent Loss kann den gesamten Gewinn und sogar einen Teil der Einlage «auffressen»

- APY wird auf Basis aktueller Bedingungen berechnet, die sich ändern können

🎯 Arten und Strategien des Farmings

Yield Farming umfasst viele Strategien unterschiedlicher Komplexität und Risiken. Das Verständnis jeder einzelnen hilft bei der Wahl des optimalen Ansatzes für Ihre Ziele.

Hauptarten des Yield Farming

1. Liquidity Mining

Klassisches Farming — Einzahlung von Token in DEX-Liquiditätspools und Erhalt von Belohnungen in Protokoll-Token plus Handelsgebühren.

- Doppeltes Einkommen: Gebühren + Token

- Hohe Positions-Liquidität

- Protokoll-Governance-Rechte

- Impermanent Loss

- Volatilität der Reward-Token

- Gas-Gebühren

2. Yield Aggregating (Ertragsaggregation)

Nutzung von Aggregator-Plattformen (Yearn Finance, Beefy), die automatisch die besten Strategien finden und Belohnungen reinvestieren.

- Automatisches Compounding

- Gas-Einsparung

- Professionelle Strategien

- Aggregator-Gebühr (10-20% vom Gewinn)

- Zusätzliche Smart-Contract-Ebene

- Weniger Kontrolle

3. Lending/Borrowing Farming

Strategie mit Kredit-Protokollen: Sicherheit einzahlen, Kredit aufnehmen, geliehene Mittel einzahlen, Zyklus für Positionsvergrößerung wiederholen (Leverage).

- Positionsvergrößerung ohne Asset-Verkauf

- Belohnungen für Einzahlung UND Kredit

- Flexible Positionsverwaltung

- Liquidation bei Sicherheitenverfall

- Hohe Komplexität

- Variable Zinssätze

4. Stablecoin Farming

Farming in Stablecoin-Pools (USDC/USDT/DAI). Minimaler Impermanent Loss, aber normalerweise auch niedrigere Rendite.

- Praktisch kein IL

- Vorhersagbare Rendite

- Geringe Volatilität

- Stablecoin-Depeg

- Niedrigere Rendite

- Regulatorische Risiken

Fortgeschrittene Strategien

| Strategie | Beschreibung | Rendite | Risiko | Komplexität |

|---|---|---|---|---|

| Delta-Neutral | Positions-Hedging zur Eliminierung des Preisrisikos | 15-30% | Niedrig | Hoch |

| Recursive Lending | Mehrfachzyklus: Einzahlung → Kredit → Einzahlung | 20-50% | Hoch | Mittel |

| Cross-chain Farming | Rendite-Arbitrage zwischen verschiedenen Netzwerken | 25-100% | Mittel | Hoch |

| veToken Farming | Token-Sperrung für erhöhte Belohnungen | 30-80% | Mittel | Mittel |

| Bribes Farming | Abstimmung für Pools im Austausch gegen «Bestechungen» von Protokollen | 20-60% | Niedrig | Mittel |

🏆 Beliebte Plattformen für Yield Farming

Die Wahl der richtigen Plattform — ein entscheidender Schritt. Betrachten wir die zuverlässigsten und beliebtesten Protokolle nach Kategorien.

DEX mit Liquiditätspools

🦄 Uniswap

Netzwerk: Ethereum, Arbitrum, Polygon, Base, Optimism

Besonderheiten: Größte DEX, konzentrierte Liquidität V3, hohe Sicherheit

TVL: Einer der Marktführer

🍣 SushiSwap

Netzwerk: Multichain (15+ Netzwerke)

Besonderheiten: Cross-Chain-Swaps, zusätzliche SUSHI-Belohnungen, Produktökosystem

TVL: Top-10 DEX

🥞 PancakeSwap

Netzwerk: BNB Chain, Ethereum, Arbitrum

Besonderheiten: Niedrige Gebühren, große Pool-Auswahl, Lotterien und NFT

TVL: Marktführer BNB Chain

⚖️ Balancer

Netzwerk: Ethereum, Polygon, Arbitrum

Besonderheiten: Konfigurierbare Pools (bis zu 8 Token), gewichtete Pools, BAL-Belohnungen

TVL: Top-5 nach Liquidität

🔷 Curve Finance

Netzwerk: Ethereum + L2

Besonderheiten: Spezialisierung auf Stables, minimaler IL, veCRV-Mechanik

TVL: Marktführer bei Stable-Swaps

🌈 Velodrome/Aerodrome

Netzwerk: Optimism / Base

Besonderheiten: veToken-Modell, hohe Belohnungen, aktive Community

TVL: Marktführer ihrer Netzwerke

Kredit-Protokolle (Lending)

👻 Aave

Netzwerke: Ethereum, Polygon, Arbitrum, Optimism, Avalanche

Größtes Lending-Protokoll. Unterstützt Flash Loans, Kreditdelegierung, feste und variable Zinssätze.

🏦 Compound

Netzwerke: Ethereum, Base

Pionier des DeFi-Lending. Compound III (Comet) — neue Generation mit isolierten Märkten.

🌊 Morpho

Netzwerke: Ethereum

Optimierer über Aave und Compound. Verbessert Zinssätze durch Peer-to-Peer-Matching.

📈 Radiant Capital

Netzwerke: Arbitrum, BNB Chain

Cross-Chain-Lending mit hohen RDNT-Belohnungen für aktive Nutzer.

Yield-Aggregatoren

🏭 Yearn Finance

OG Yield-Aggregator. Automatische Vaults mit professionellen Strategien. 20% Gebühr vom Gewinn.

🐮 Beefy Finance

Multichain-Aggregator (20+ Netzwerke). Riesige Vault-Auswahl. Auto-Compounding alle paar Minuten.

🌾 Harvest Finance

Einfache und verständliche Strategien. Fokus auf Sicherheit. Belohnungen in FARM-Token.

🔮 Convex Finance

Spezialisierung auf Curve. Ermöglicht erhöhte CRV-Belohnungen ohne Sperrung.

📝 Schritt-für-Schritt-Anleitung zum Start

Folgen Sie dieser Schritt-für-Schritt-Anleitung, um sicher mit dem Yield Farming zu beginnen.

🎯 Vorbereitungsphase

Stellen Sie vor der Einzahlung sicher, dass Sie haben:

- ✅ Krypto-Wallet (MetaMask, Rabby, Trust Wallet)

- ✅ Ausreichend Mittel für Gas im erforderlichen Netzwerk

- ✅ Grundverständnis der DeFi-Risiken

- ✅ Betrag, den Sie zu verlieren bereit sind

Schritt 1: Netzwerkauswahl und Wallet-Einrichtung

💡 Spartipp

Beginnen Sie mit L2-Netzwerken (Arbitrum, Optimism, Base) oder alternativen L1s (Polygon, BNB Chain). Gas-Gebühren sind dort 10-100x niedriger als auf Ethereum Mainnet.

Schritt 2: Plattform- und Pool-Auswahl

🔍 Worauf bei der Pool-Auswahl achten:

- TVL (Total Value Locked) — je mehr, desto zuverlässiger. Minimum 1 Mio. $ für Sicherheit

- APY vs APR — verstehen Sie den Unterschied. APY beinhaltet Compounding

- Pool-Zusammensetzung — aus welchen Token er besteht. Beide Token sollten zu Ihnen passen

- Protokoll-Alter — zeiterprobte Protokolle sind sicherer

- Audits — Vorhandensein von Audits bekannter Unternehmen (Certik, Trail of Bits, OpenZeppelin)

- Belohnungen — in welchen Token sie ausgezahlt werden und deren Aussichten

Schritt 3: Liquidität hinzufügen

📋 Prozess der Liquiditätsbereitstellung (am Beispiel Uniswap)

- Wallet verbinden mit der Protokoll-Website (z.B. app.uniswap.org)

- Zum Bereich «Pool» oder «Liquidity» navigieren

- «+ New Position» oder «Add Liquidity» klicken

- Token auswählen für den Pool (z.B. ETH und USDC)

- Beträge angeben — das System zeigt das erforderliche Verhältnis

- Preisbereich wählen (für Uniswap V3)

- Transaktion bestätigen — zuerst Token-Approve, dann Add Liquidity

- LP-Token erhalten oder NFT-Position (V3) in Ihrem Wallet

Schritt 4: LP-Token staken (optional)

Auf vielen Plattformen müssen Sie für zusätzliche Belohnungen die erhaltenen LP-Token in einen speziellen Vertrag (Farm) «staken».

Schritt 5: Position verwalten und Belohnungen einsammeln

🔄 Regelmäßiges Monitoring

- APY verfolgen — kann sich ändern

- Impermanent Loss prüfen

- Preisbereich überwachen (für V3)

- Protokoll-Sicherheit monitoren

💎 Belohnungen einsammeln

- «Claim» klicken zum Erhalt der Belohnungen

- Entscheiden: verkaufen, halten oder reinvestieren

- Gas bei häufigem Claimen berücksichtigen

- Aggregatoren für Auto-Compounding nutzen

🚀 Strategien zur Gewinnmaximierung

Professionelle Farmer nutzen verschiedene Taktiken zur Renditesteigerung bei kontrolliertem Risiko.

Strategie 1: Compounding-Optimierung

Kern: Je häufiger Sie Belohnungen reinvestieren, desto höher die Endrendite durch Zinseszinseffekt. Aber jede Reinvestition kostet Gas.

📊 Optimale Compounding-Frequenz

| Positionsgröße | Ethereum Mainnet | L2/Alternative Netzwerke |

|---|---|---|

| Bis 1.000 € | Einmal im Monat oder seltener | Einmal pro Woche |

| 1.000 - 10.000 € | Einmal in 1-2 Wochen | Alle 2-3 Tage |

| 10.000 - 100.000 € | Einmal pro Woche | Täglich |

| Über 100.000 € | Alle 2-3 Tage | Mehrmals täglich |

Strategie 2: Diversifikation über Protokolle und Netzwerke

🛡️ Prinzip «Lege nicht alle Eier in einen Korb»

Selbst die zuverlässigsten Protokolle können gehackt werden. Verteilen Sie Ihre Mittel:

- Maximal 20-30% in einem Protokoll

- Nutzen Sie 2-3 verschiedene Netzwerke

- Kombinieren Sie Strategietypen (DEX + Lending + Stables)

- Halten Sie einen Teil der Mittel in Stablecoins als Reserve

Strategie 3: Timing und Pool-Auswahl

🎯 Launch-Zeitpunkt nutzen

Neue Protokolle und Pools bieten oft erhöhte Belohnungen zur Liquiditätsgewinnung. Frühe Farmer erhalten maximale Rendite.

📈 TVL beobachten

Wenn der Pool-TVL steigt, sinkt Ihr Anteil und damit die Rendite. Suchen Sie Pools mit gutem APY, aber noch nicht überfüllt mit Liquidität.

Strategie 4: Impermanent Loss absichern

🛡️ Schutzmaßnahmen gegen Impermanent Loss

Stablecoin-Pools

Pools aus Stablecoins (USDC/USDT/DAI) haben praktisch keinen IL, da die Asset-Preise gekoppelt sind.

Korrelierte Paare

Pools aus verbundenen Assets (ETH/stETH, BTC/WBTC) minimieren Preisabweichungen.

Single-sided Liquidity

Einige Protokolle erlauben die Einzahlung nur eines Assets. IL-Risiko bleibt, wird aber vom Protokoll verwaltet.

IL-Schutz-Protokolle

Bancor und andere bieten IL-Schutz bei langfristigem Positionshalten.

Strategie 5: veToken und Bribes

veToken-Modell (vote escrowed) — Mechanik, bei der die Sperrung von Protokoll-Token über längere Zeit erhöhte Belohnungen und Stimmrechte über Emissionsverteilung gibt.

💰 So verdienen Sie mit veToken

- Governance-Token erhalten (CRV, BAL, VELO u.a.)

- Sperren für maximale Dauer (normalerweise 4 Jahre) für veToken-Erhalt

- Abstimmen für Pools, in denen Sie Liquidität bereitstellen — erhöht Ihre Belohnungen

- Oder Bribes erhalten — andere Protokolle zahlen für Stimmen zugunsten ihrer Pools

⚠️ Risiken und wie man sie minimiert

Yield Farming — eine hochrentable, aber risikoreiche Strategie. Risikoverständnis — der Schlüssel zu langfristigem Erfolg.

Hauptrisiken des Yield Farming

🔴 1. Impermanent Loss (Vorübergehende Verluste)

Das häufigste Risiko. Entsteht bei Änderung des Preisverhältnisses der Token im Pool. Je stärker die Änderung, desto größer die Verluste.

📉 Impermanent Loss Rechner

| Preisänderung eines Assets | Impermanent Loss |

|---|---|

| ±25% | ~0,6% |

| ±50% | ~2,0% |

| ±75% | ~3,8% |

| ±100% (Verdoppelung) | ~5,7% |

| ±200% (Verdreifachung) | ~13,4% |

| ±400% (Verfünffachung) | ~25,0% |

🔴 2. Smart-Contract-Risiko

Schwachstellen im Smart-Contract-Code können zum vollständigen Mittelverslust führen. Selbst auditierte Verträge werden gehackt.

✅ So minimieren

- Wählen Sie Protokolle mit mehreren Audits verschiedener Unternehmen

- Bevorzugen Sie Protokolle mit langer Historie (1+ Jahr ohne Vorfälle)

- Prüfen Sie TVL — Protokolle mit hohem TVL sind besser erprobt

- Verfolgen Sie Nachrichten über DeFi-Hacks

- Investieren Sie nicht mehr, als Sie zu verlieren bereit sind

🔴 3. Liquidationsrisiko (bei Kreditstrategien)

Bei Nutzung geliehener Mittel kann ein starker Preisverfall der Sicherheit zur Zwangsliquidation der Position mit Teilverlust führen.

✅ So minimieren

Halten Sie konservatives Besicherungsverhältnis (Health Factor > 2,0 in Aave). Nutzen Sie nicht maximalen Hebel. Richten Sie Alerts für Liquidationsnähe ein.

🔴 4. Rug Pull und Betrug

Protokoll-Ersteller können alle Nutzermittel abziehen. Besonders relevant für neue und unbekannte Projekte.

✅ So minimieren

Recherchieren Sie das Projektteam. Prüfen Sie, ob Ersteller auf Admin-Funktionen verzichtet haben. Vermeiden Sie anonyme Projekte mit übermäßig hohem APY.

🔴 5. Volatilität der Reward-Token

Token, in denen Belohnungen ausgezahlt werden, können stark an Wert verlieren und Ihren Gewinn zunichtemachen.

✅ So minimieren

Konvertieren Sie Belohnungen regelmäßig in stabile Assets. Akkumulieren Sie keine großen Positionen in spekulativen Token. Berücksichtigen Sie die Tokenomics des Projekts.

⚠️ Zusätzliche Risiken

- Stablecoin-Depeg-Risiko — selbst «stabile» Coins können ihre Bindung verlieren

- Regulatorische Risiken — gesetzliche Einschränkungen können Protokolle betreffen

- Oracle-Manipulation — Manipulation von Preis-Orakeln

- Front-running — Bots können profitable Trades «abfangen»

- Flash-Loan-Attacken — komplexe Angriffe mit Sofortkrediten

🛠️ Werkzeuge für Farmer

Professionelle Farmer nutzen ein ganzes Arsenal an Tools zur Opportunitätensuche, Analyse und Positionsverwaltung.

Analytik und Opportunitätensuche

📊 DefiLlama

Haupt-Aggregator für DeFi-Daten. TVL aller Protokolle, Renditevergleich, Suche nach neuen Möglichkeiten.

🔍 vfat.tools

Anzeige aller Farms mit aktuellem APY. Rendite-Rechner. Unterstützung vieler Netzwerke.

🎯 APY.Vision

Detaillierte LP-Positionsanalytik. Impermanent-Loss-Berechnung. Vergleich mit einfachem Holding.

📈 Revert Finance

Spezialisierung auf Uniswap V3. Positionsanalytik, Bereichsoptimierung, Rechner.

Portfolio-Management

💼 Zapper

Einheitliches Dashboard aller DeFi-Positionen. Vereinfachtes Hinzufügen/Entziehen von Liquidität. Cross-Chain-Übersicht.

📱 DeBank

Portfolio-Tracking über alle Netzwerke. Soziale Funktionen. Whale-Analyse.

🔐 Gnosis Safe

Multisig-Wallet für große Summen. Zusätzliche Sicherheit für ernsthafte Farmer.

⚡ 1inch

DEX-Aggregator für optimalen Token-Swap. Slippage-Einsparung.

Sicherheit

🛡️ Revoke.cash

Widerruf von Token-Genehmigungen (Approvals). Regelmäßige «Reinigung» schützt vor Mittelverlust.

🔍 De.Fi Scanner

Sicherheitsprüfung von Token und Verträgen. Erkennung potenzieller Scams.

📋 DeFiSafety

Sicherheits-Ratings für Protokolle. Detaillierte Reviews und Bewertungen.

🚨 Tenderly

Transaktions-Monitoring und Alerts. Transaktions-Simulation vor Ausführung.

📋 Besteuerung

Einkommen aus Yield Farming unterliegt in den meisten Jurisdiktionen der Besteuerung. Es ist wichtig, alle Operationen zu dokumentieren.

⚠️ Wichtiger Hinweis

Das Steuerrecht im Kryptowährungsbereich unterscheidet sich je nach Land und ändert sich ständig. Dieser Abschnitt dient nur der Information. Konsultieren Sie unbedingt einen Steuerberater in Ihrer Jurisdiktion.

💰 Typische steuerpflichtige Ereignisse beim Yield Farming

- Erhalt von Belohnungen — gilt oft als Einkommen zum Zeitpunkt des Erhalts

- Token-Tausch — kann Gewinn/Verlust aus Kapitalzuwachs erzeugen

- Liquiditätsentnahme — Realisierung der Position mit Gewinn-/Verlustfixierung

- Belohnungskonvertierung — Verkauf von Reward-Token

📝 Empfehlungen zur Dokumentation

- Nutzen Sie spezialisierte Dienste (Koinly, CoinTracker, TokenTax)

- Dokumentieren Sie alle Operationen: Datum, Betrag, Token, Vertragsadressen

- Speichern Sie Screenshots und Auszüge

- Verfolgen Sie den Asset-Wert zum Zeitpunkt jeder Operation

- Konsultieren Sie einen mit Kryptowährungen vertrauten Steuerberater

❓ Häufig gestellte Fragen

💵 Wie viel Geld braucht man für den Start?

Technisch kann man mit jedem Betrag beginnen. Allerdings ist es auf Ethereum Mainnet wegen hoher Gas-Gebühren sinnvoll, ab 1.000-5.000 € zu starten. Auf L2-Netzwerken (Arbitrum, Optimism) und alternativen Blockchains (Polygon, BNB Chain) kann man effektiv mit 100-500 € farmen.

📈 Welche realistische Rendite ist möglich?

Stabile Strategien (Stablecoin-Pools, große Protokolle) bringen 5-20% jährlich. Riskantere Strategien mit neuen Token können 50-200%+ liefern, aber mit hohem Verlustrisiko. «Tausende Prozent» APY sind meist nicht nachhaltig und bergen extreme Risiken.

⏱️ Wie viel Zeit erfordert das Management?

Hängt von der Strategie ab. Einfache Strategien über Aggregatoren (Beefy, Yearn) erfordern minimale Aufmerksamkeit — wöchentliche Kontrolle reicht. Aktive Strategien mit konzentrierter Liquidität oder Hebel können tägliches Monitoring erfordern.

🔒 Wie schütze ich meine Mittel?

Nutzen Sie Hardware-Wallet für große Summen. Diversifizieren Sie über Protokolle und Netzwerke. Wählen Sie nur geprüfte Protokolle mit Audits. Widerrufen Sie regelmäßig unnötige Genehmigungen (Approvals). Teilen Sie niemals Ihre Seed-Phrase.

🆚 Yield Farming vs Staking — was ist besser?

Staking ist einfacher und sicherer, bringt aber weniger Ertrag (3-15% jährlich). Yield Farming ist komplexer, risikoreicher, aber potenziell profitabler (10-100%+). Viele kombinieren beide Ansätze: Teil der Mittel im Staking für Stabilität, Teil im Farming für höhere Rendite.

📉 Was tun, wenn der Token-Preis fällt?

Keine Panik. Bewerten Sie, ob das Farming-Einkommen den Preisverfall und Impermanent Loss kompensiert. Wenn Sie weiter an das Asset glauben — Position halten und weiter Belohnungen sammeln. Wenn nicht — Liquidität entziehen und Verlust für Steuerzwecke realisieren.

🚀 Bereit, mit Yield Farming zu verdienen?

Beginnen Sie mit kleinen Beträgen auf bewährten Plattformen. Lernen Sie die Mechanik in der Praxis, bevor Sie Positionen vergrößern. Denken Sie daran: In DeFi sind Sie selbst für Ihre Mittel verantwortlich.

Haftungsausschluss: Dieser Artikel dient ausschließlich Informationszwecken und stellt keine Finanzberatung oder Investitionsempfehlung dar. Yield Farming ist mit erheblichen Risiken verbunden, einschließlich des vollständigen Mittelverlusts. Führen Sie Ihre eigene Recherche (DYOR) durch, bevor Sie finanzielle Entscheidungen treffen. Vergangene Ergebnisse garantieren keine zukünftige Rendite.